根据Yole报道,电气化和高级驾驶员辅助系统 (ADAS) 将推动半导体芯片市场从 2021 年的441亿美元增长到 2027 年的807亿美元,复合年增长率 (CAGR) 达到 11.1%。

电气化将需要SiC等新型衬底,预计2027年SiC晶圆需求量将达到110万片。ADAS将使用微控制器单元(MCU),其尖端硅技术节点小至16nm/10nm。L4和 L5车辆自主性将推动对动态随机存取存储器 (DRAM) 和计算能力的需求。这些大的技术变革也深刻影响着当前的汽车供应链。

SiC业者积极涌入

首先看SiC方面,按照Yole 的化合物半导体团队预测,到2027 ,SiC 器件市场将在达到 63 亿美元。随着过去几年电动汽车的发展趋势,更长的续航里程是客户的主要需求之一。然而,这反过来又产生了对快速直流充电的需求,以减少在充电站的等待时间。800V EV 是满足需求的解决方案,并已经从2021 年开始渗透市场。

Yole 化合物半导体与新兴材料技术与市场分析师 Poshun Chiu评论道:“SiC 被认为是提供良好效率的推动因素,1200V 器件的供应是可行的。随着更多 800V EV 的到来,SiC 有望快速增长。同时,充电基础设施和光伏是支持电动汽车趋势的两个市场。需要更多的充电器来支持越来越多的电动汽车,而可再生能源与电动汽车有着相同的二氧化碳零排放目标。这些是 SiC 获得更多动力的市场。”

面对这个巨大机遇,SiC 市场参与者正在努力在这个价值数十亿美元的业务中创造更多收入。

例如,意法半导体、Wolfspeed、安森美和英飞凌科技等公司宣布了他们的“十亿美元收入”目标。尽管每个参与者选择的路径不同,但可以清楚地识别出它们之间商业模式的相似性。

IDM——集成设备制造商——商业模式是领先厂商选择的一种供应设备,尤其是电源模块的模式。这种商业模式代表了更高的美元价值来增加收入。

STMicroelectronics 是领先的 SiC 公司,因为他们的模块已在 Tesla Model 3 中使用多年。他们的活动不仅在设备级别;事实上,STMicroelectronics 在 2021 年展示了他们内部的 8 英寸 SiC 晶圆。

另一家领先的 SiC 公司 onsemi 在 2021 年迈出了重要一步,收购了 SiC 衬底供应商 GT Advanced Technologies。如今,onsemi 正致力于扩大其 SiC 晶圆产能。其目标是支持其快速增长的 SiC 业务。

说到全球电力电子领域的领先公司,英飞凌科技在 2021 年的 SiC 器件业务实现了令人印象深刻的 126% 的增长,超过了 57% 的平均增长率。Infineon Technologies 开发的 800V Hyundai Ioniq5 设计获胜,凭借其坚实的工业应用基础将他们推入快车道。

Wolfspeed 还表明了将其活动重点放在 SiC 业务上的决心。该公司几年前决定进行重大重组,出售其 LED 业务并扩大其功率器件业务。凭借其在 SiC 晶圆方面的领先地位,Wolfspeed 现已通过其 8 英寸晶圆厂的认证。公司正在向前发展,并提高了增长速度。

与此同时,ROHM 在十年前收购 SiCrystal 以进行垂直整合后,正在扩大器件和晶圆的产能。II-VI 通过展示符合汽车标准的 1200V 设备以及与通用电气的扩展合作伙伴关系,分享了他们的长期观点。

在过去几年中,这些主要参与者重塑了 SiC 生态系统。据 Yole 称,两个主要趋势影响其供应链:晶圆制造和模块封装的垂直整合,以在未来几年获得更多收入。在此背景下,终端系统公司(例如汽车 OEM)正在更快、更灵活地采用 SiC 来管理市场上多个晶圆供应商的供应。

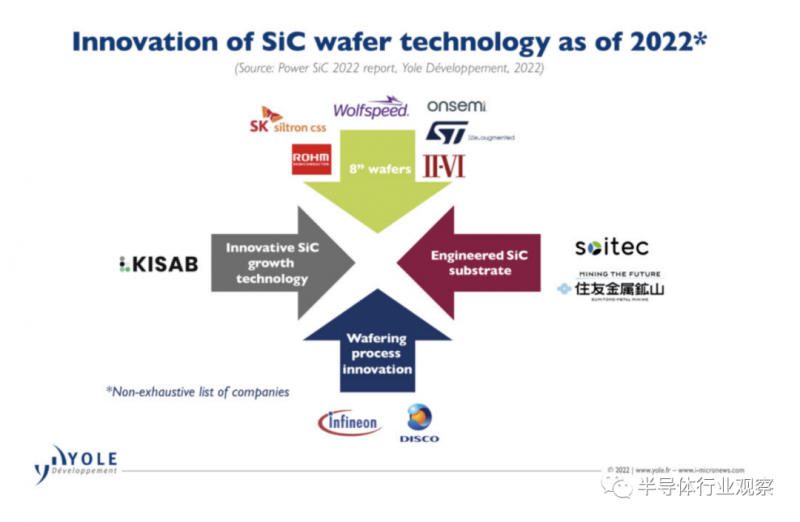

从技术发展的角度,提出了SiC晶圆的创新途径。截至2022年,SiC晶圆仍占SiC器件成本的主要部分。

System Plus Consulting的技术和成本分析师 Amine Allouche在2021 年 SiC 晶体管比较报告中表示:“SiC 原始晶圆成本占 1200V SiC MOSFET 外延晶圆成本的 60% 以上。尽管 SiC 晶圆产能一直在扩大,但在质量、产量和成本方面仍有很强的创新动力。”

8英寸SiC晶圆被认为是扩大生产的关键步骤。目的显然是为了提高产量,在下一轮竞争中获得优势。主要IDMs正在开发自己的8英寸SiC晶圆制造能力;截至 2022 年,一些晶圆供应商已经开始出货样品。在 Yole 的功率 SiC 预测中,6英寸仍将是未来五年的领先平台。然而,2022 年开始首批 8 英寸,它将被市场参与者视为战略资源。

另一种方法是优化晶圆加工工艺,从而从一个 SiC 晶锭中生产出更多晶圆。解决方案供应商,例如 DISCO,开发了激光切割系统以提高产量。Infineon Technologies 正在验证他们的 Cold Split 技术。一些公司提出了“跳出框框”的想法,提出了非常不同的制造 SiC 晶圆的方法。Soitec 应用他们的 SmartCut™ 技术来生产具有较低缺陷率的薄层 SiC 晶圆和具有较低电阻率的处理晶圆。一家日本公司 Sumitomo Metal Mining 计划在未来几年扩大其工程 SiC 晶圆。瑞典初创公司 KISAB 提供基于晶圆的方法来提供高质量的 SiC 晶圆。这些创新可能会在未来几年加速 SiC 的全球发展。

当讨论焦点集中在电动汽车、投资和不断增长的市场上时,关注中国的生态系统是非常重要的的。中国大规模的碳化硅投资基于三个主要动机:国家政策、强劲的市场需求和国内供应的需要。

超过50家中国企业宣布以不同的层次和不同的战略进入碳化硅业务。一些晶圆供应商正在增加大量熔炉,而一些玩家则从其他背景进入。

中国市场仍然需要来自欧洲、北美和日本的主要碳化硅公司的设备。随着电动汽车的强劲需求,加上可再生能源和工业应用的发展,中国企业从长远的角度看到了机遇,并相应地调整了战略。

未来五年,在主要由 EV 应用拉动的强劲市场中,SiC 有望达到数十亿美元的规模,因此有望进入越来越多的应用领域。为了实现这一目标,生态系统的演变和创新是最关键的观察因素。IDM是SiC的主要商业模式。此外,主要的 SiC 厂商正在沿着供应链向模块级别移动。战略是创造价值。

与此同时,创新永无止境。因此,新进入者正在采用新方法来提高规模、吞吐量、质量或成本。

Yole 的分析师深信,SiC 是一个快速增长的市场。

Yole:汽车厂商将主导MCU市场

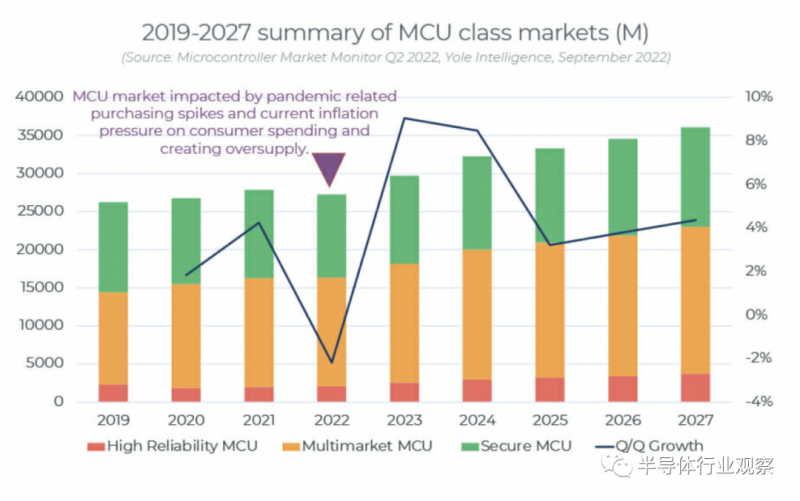

据Yole统计显示,到 2022 年,一些依赖消费者支出的MCU市场即使尚未受到影响,也会出现超额消费的现象,这将在短期内推动定价的变化。然而,高可靠性和安全的MCU ASP预计将保持高位,需求受到的影响不会那么严重。持续的供应链中断不会让价格整体大幅下跌。

在 2024 年及以后,仍然存在过度建设、压低价格的风险,但这不太可能出现在MCU身上,因为新晶圆厂不会针对传统的 MCU 制造技术,而是针对尖端的 MPU、GPU 和加速器。制造商更有可能将价格保持在高位,以收回他们对新产能的部分投资。这需要一家或多家制造商认为他们可以通过削弱 ASP 下降的竞争来增加他们的份额。

尽管如此,无论市场份额如何,MCU平均售价的逐步下降都可能使大多数供应商受益。材料短缺,无论是真实的还是虚假的,都可能阻止 2027 年之前平均售价的迅速下降。

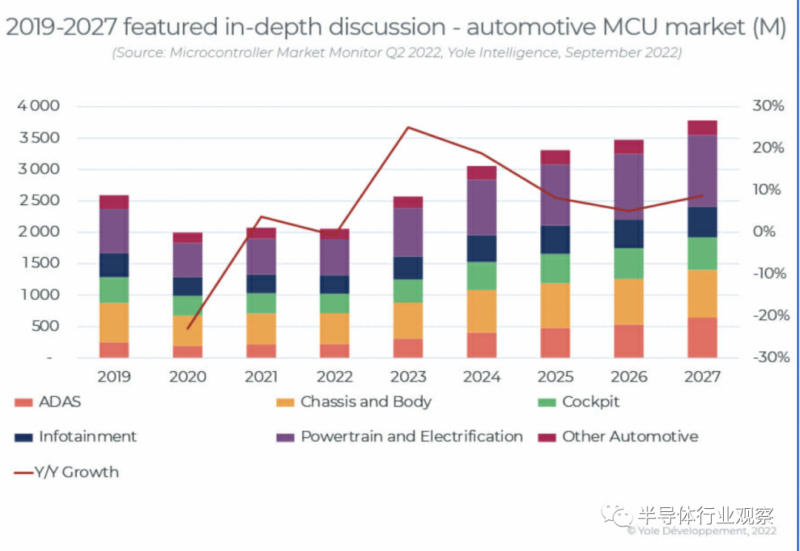

汽车引领 MCU 市场增长

在过去十年中,汽车 OEM 采用了尝试重新设计汽车主控制网络的策略,以减少由日益负担过重的控制器局域网 (CAN) 连接的不同电子控制单元 (ECU) 的数量,从而实现更加集中的和 CAN-FD(灵活数据速率)或以太网连接的域控制器 (DC)。更快的网络和数据中心有助于开发更先进的成像和传感器平台、更先进的驾驶员辅助、改进的网络安全性以及显着增强的驾驶员和乘客体验。最近,域控制器更倾向于区域控制,允许更多的分布式智能,而电子控制单元比经典的离散 ECU 略少。

影响更大的是电气化战略。凭借一套完全不同的监控单元,以及能量存储、再生、充电和安全性,动力总成对 MCU 的要求越来越高。对于混合动力电动汽车尤其如此,它需要同时控制内燃机和电力传动系统。

最终,电气化可能会允许更统一的动力总成控制,但就目前而言,它是一个增长动力。电气化也是一个增长动力,在驾驶舱功能升级方面具有协同效应,以突出电动汽车。购买电动汽车的消费者将期望整个车辆实现电气化:电动车窗、车门、座椅、数字显示器和其他电子功能预计将在电动汽车中增加,

为此Yole预测,到 2027 年,MCU 产业预计将达到约 270 亿美元。其中,汽车将成为最大的细分市场,其在2022 年占微控制器收入的 32%,预计到2027 年,这个市占率将提升到 37%。而按照Yole统计,排名前 5 位的 MCU 供应商是 NXP、Renesas、Infineon Technologies、STMicroelectronics 和 Microchip。