电动汽车充电桩市场竞争格局及国产芯片机会

充电桩——电动汽车必不可少的补能设施

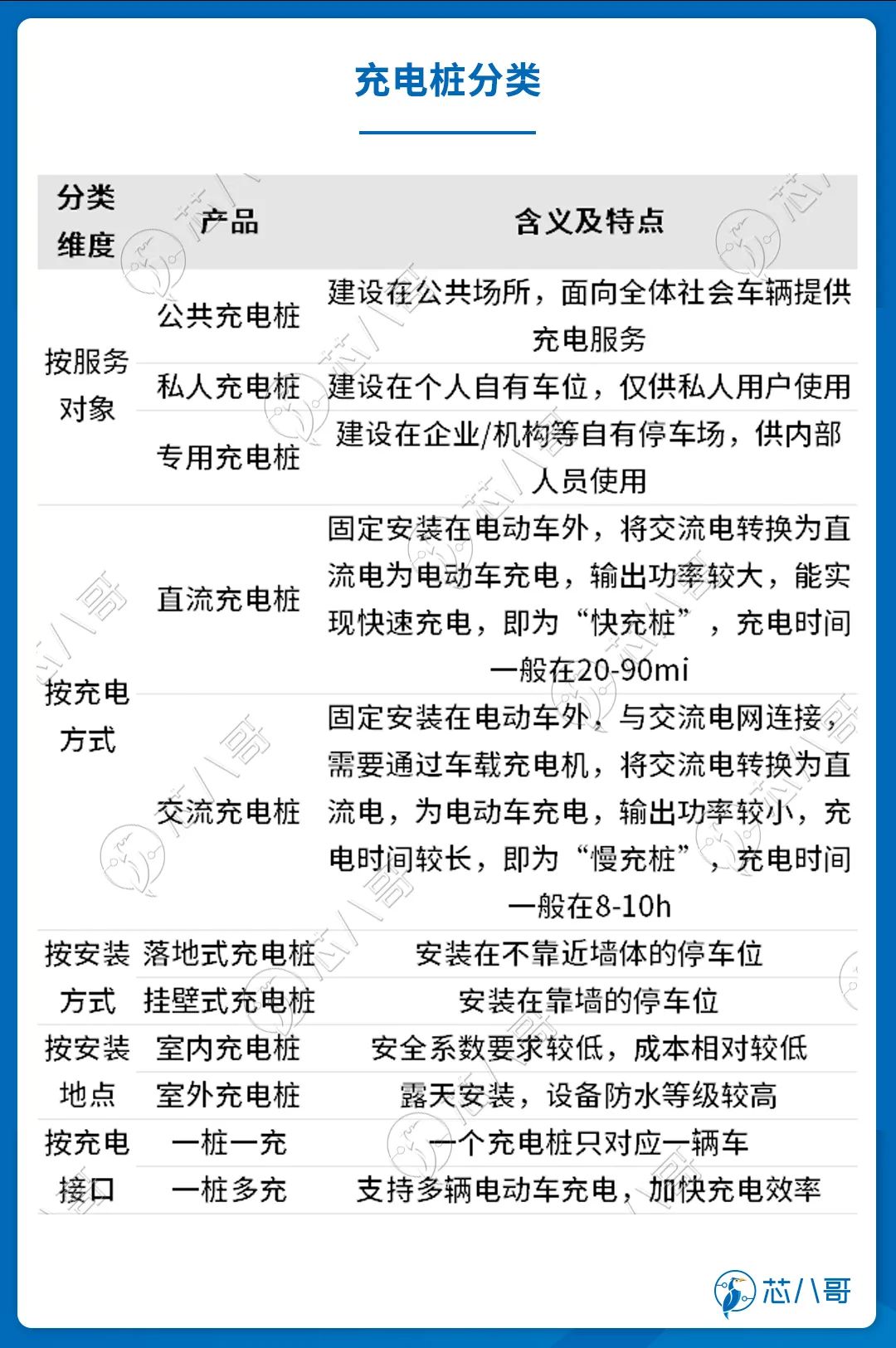

电动汽车充电桩(Electric Vehicle Charging Station,EV充电桩)是一种用于给电动汽车充电的设备。电动汽车需要定期充电,以维持其行驶能力,因此充电桩是电动汽车的必要设施。按照不同的分类标准,充电桩有不同的分类方式。

数据来源:中国充电联盟,搜狐汽车,芯八哥整理

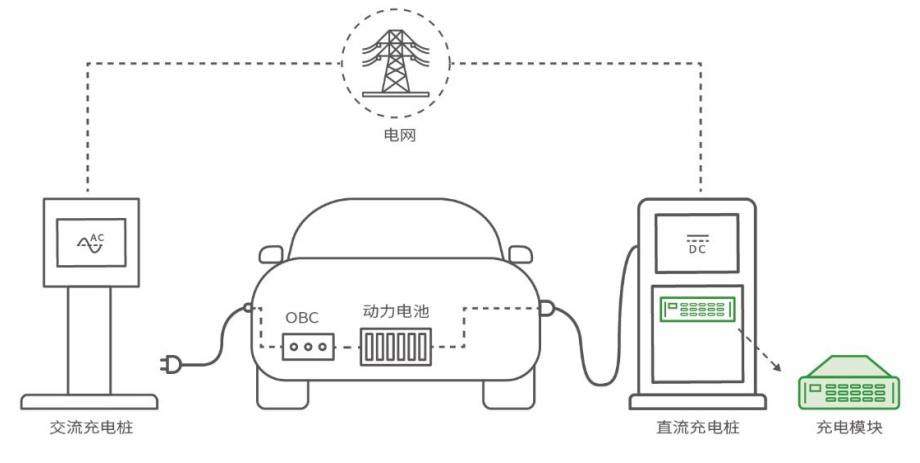

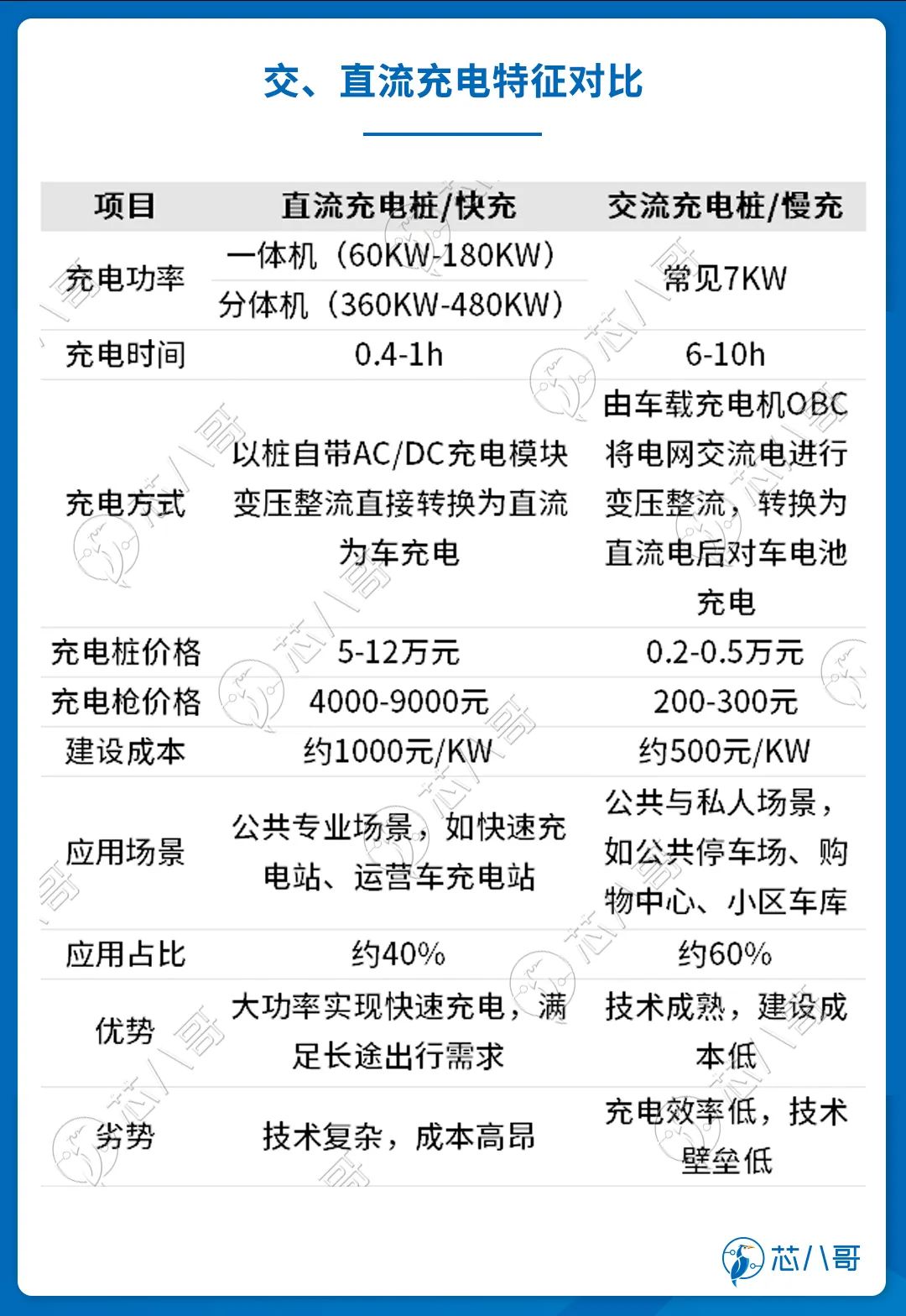

充电模式下,新能源汽车主要通过充电桩充电完成补能。目前主流的充电模式为直流充电和交流充电。

充电模式示意图

资料来源:优优绿能招股说明书

交流充电桩俗称“慢充”,电动车电池通过车载充电机充电,交流充电桩只提供电力输出,没有充电功能,输入电压为 220V,充电功率多为 7kW。由于功率较低,所以一般需要 6-8 小时才能充满电,这种特点导致了交流充电桩大多安装在居民小区的停车位上。

直流充电桩俗称“快充”,先将电网中的交流电转化为直流电,再通过充电插口给电池充电。此类型充电桩输入电压为 380V,充电功率可高达 60kW,如此高的功率极大地缩短了充电时间,正常情况下充满电需 30-120 分钟。直流充电桩造价成本较高,目前适用于那些对充电时间要求较高的场景,如出租车、公交车等, 同时集中式的充电站或加油站也一般安装直流桩。

数据来源:芯八哥整理

充电桩,一个万亿级市场

随着新能源汽车的快速发展,作为配套设施,充电桩得到了推广和普及。截至 2022 年底,中国新能源汽车保有量达到 1310 万辆,充电桩保有量达到 521 万台,车桩比达到 2.5:1,相较于2017 年 4:1有大幅改善。但距离车桩比 1:1的发展目标仍有差距。到2030年,中国新能源汽车保有量将达到6420万辆,根据车桩比1:1的建设目标,未来10年,中国充电桩建设仍然存在近6000万的缺口,预计将形成超万亿的充电桩基础设施建设市场。

数据来源:公安部,商务部,中汽协,芯八哥整理

欧美新能源汽车市场车桩比过高,补能需求缺口大。与中国发展阶段相比,欧美充电基础设施建设相对滞后,截至 2022 年底,中国公共充电桩车桩比 7.3,同期美国、欧洲分别为 23.1和 12.7,距离 1:1 的车桩比目标有巨大差距。未来随着新能源汽车保有量提升,补能需求缺口增大,欧美将加快充电基础设施布局。

数据来源:公安部,中国充电联盟,IEA,芯八哥整理

充电桩产业链及市场竞争格局

充电桩产业链上游包括各类硬件设备和电子元器件,中游包括充电桩整桩制造企业,下游为运营商、车企和充电解决方案商。

充电桩产业链

数据来源:芯八哥整理

产业链上游主要是设备零部件,包括充电模块、继电器、接触器、监控计量设备、充电枪、充电线缆、主控制器、通信模块及其他零部件。其中,充电模块应用于直流充电设备,是直流充电设备的核心部件,被誉为直流充电设备的“心脏”。充电模块对电能起到控制、转换的作用,其性能对直流充电设备的整体性能、充电安全等有重要影响。国外新能源汽车充电模块企业主要有艾默生、ABB 等。国内新能源汽车及直流快充充电桩行业快速发展,充电模块市场涌现了多家知名企业,包括英飞源、优优绿能、英可瑞、通合科技、永联科技等。

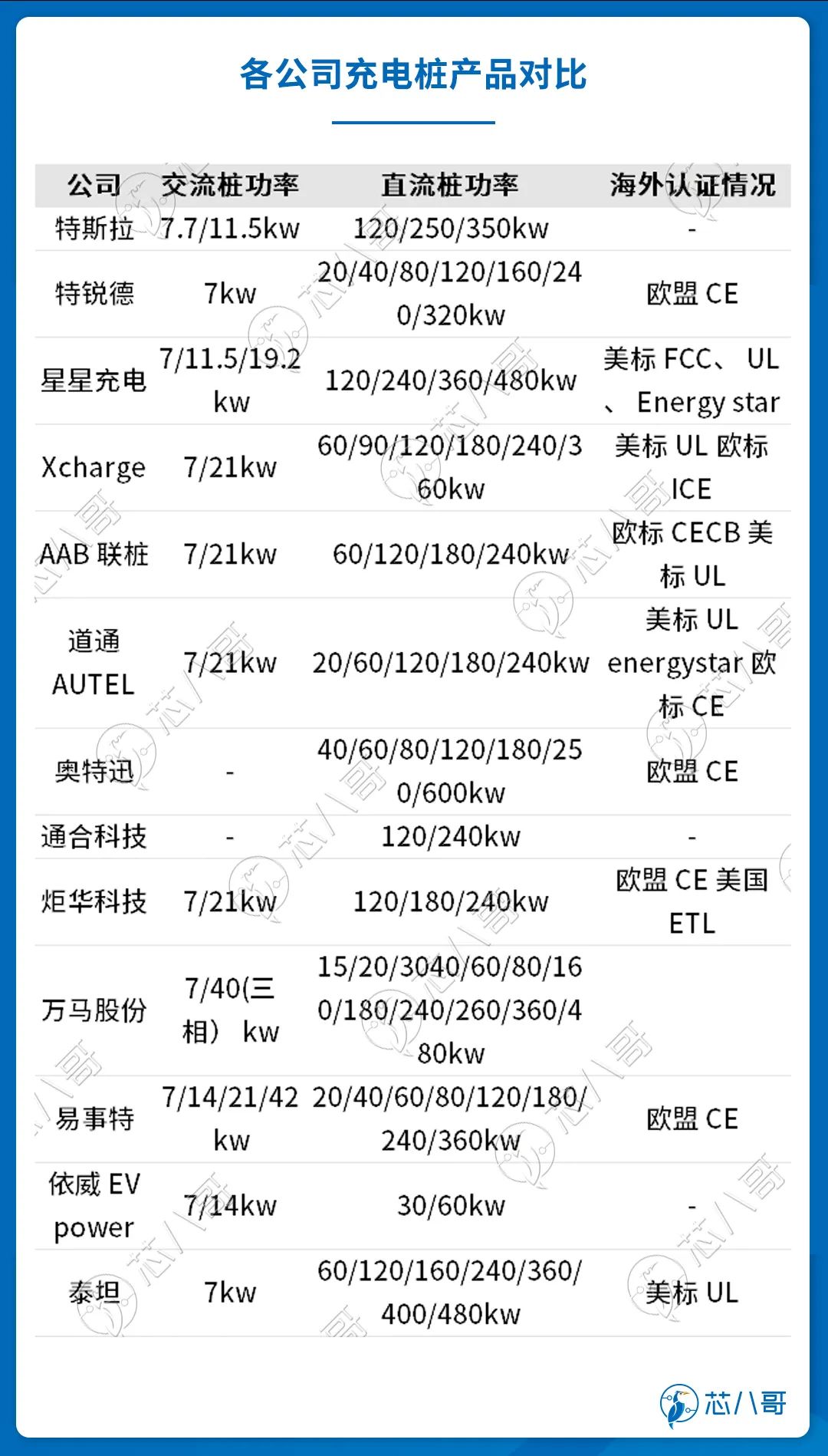

产业链中游主要为充电桩设备及其他充电设备生产商,主要负责充电桩整合制造及建设充电站。中游充电桩制造行业市场竞争较为激烈,目前国内充电桩制造领域供应商数量已超过 300 家。我国充电桩行业主要分为网内和网外两个市场。网内市场主要是国家电网、南方电网及地方电网的公共充电桩集中招标;网外市场主要是民营充电站,包括特来电、星星充电、万马爱充等民营运营公司。

网内市场主要为公共充电桩集中招标,国网系及央国企背景公司更受青睐。国网招标价格具有明显吸引力,但对产品质量和后续服务的要求相对较高,因此具备稳定中标能力的企业具有一定的竞争优势。目前国网、南网体系内的充电桩公司占据较大的市场份额,主要有国电南瑞、华商三优、山东鲁软、许继电气等。在2022年国网充电桩招标中,国网系公司和许继电气等央国企背景公司中标金额占比近40%。这些公司可以依托电网的基础设施及央企背景的优势,在公共充电桩建设中具备一定竞争力。

数据来源:国网,北极星储能网,北极星电力网,芯八哥整理

网外公司主要依靠电力设备制造母公司,并通过布局全产业链以提升竞争力。中游整合制造端和上下游的分工界限较为模糊,因此中游充电桩整机制造商与上游元器件生产商以及下游的建造运营商存在一定的重合。

? 采用生产+运营一体化模式的充电桩企业:大多依靠其电力设备制造母公司,并试图拓展上下游业务以整合产业链。例如充电桩运营企业特来电背靠母公司特锐德,具体包括特锐德首先在上游生产充电桩零部件,再进行中游充电桩组装,最后进行下游运营以实现一体化布局,提高综合竞争力。而万马爱充背靠万马股份,不仅负责充电桩的运营,还布局生产充电设备及元器件等以求打通全产业链。此外,普天新能源、星星充电等公司的业务也均覆盖整机制造与运营。

? 第三方设备生产商:主要是从事民营充电站的充电桩设备业务并提供成套解决方案,如特锐德、科陆电子兼做设备生产和运营。

? 部分整车厂:如特斯拉也参与整机制造与运营两个环节。

数据来源:各公司官网,芯八哥整理

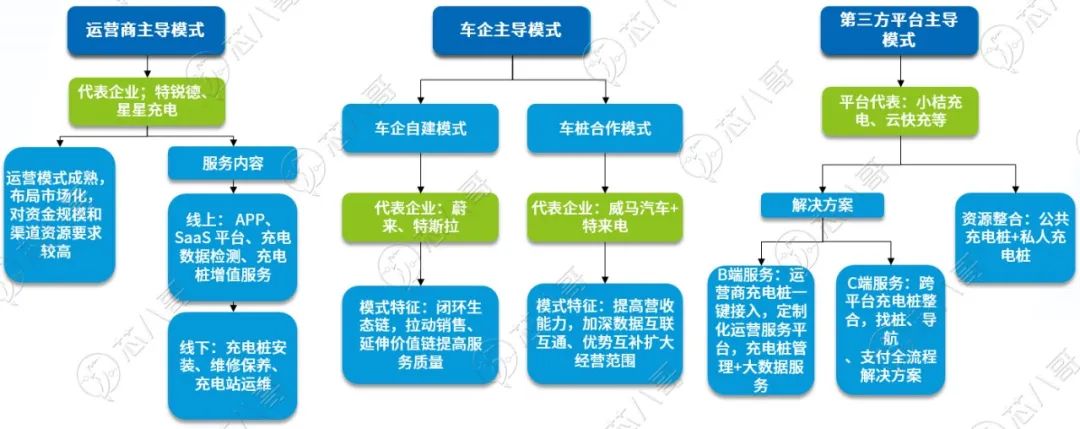

产业链下游是运营商,国内运营端的主要参与者分为三类:(1)专业的充电设备运营商,重资产运营,需要较强的资金实力和运营能力,我国充电桩投资起步于两网,两网在电力、基础设施建设资金体量和运营能力上具有优势;(2)第三方充电服务平台,聚焦庞大的充电桩长尾市场,为区域性的运营商提供 Saas 服务;(3)整车企业,可以选择自主建站或与运营商合作建站,通过提供便捷的充电服务提升品牌曝光度,同时为车主提供方便。

充电桩运营商模式分类

数据来源:艾瑞,芯八哥整理

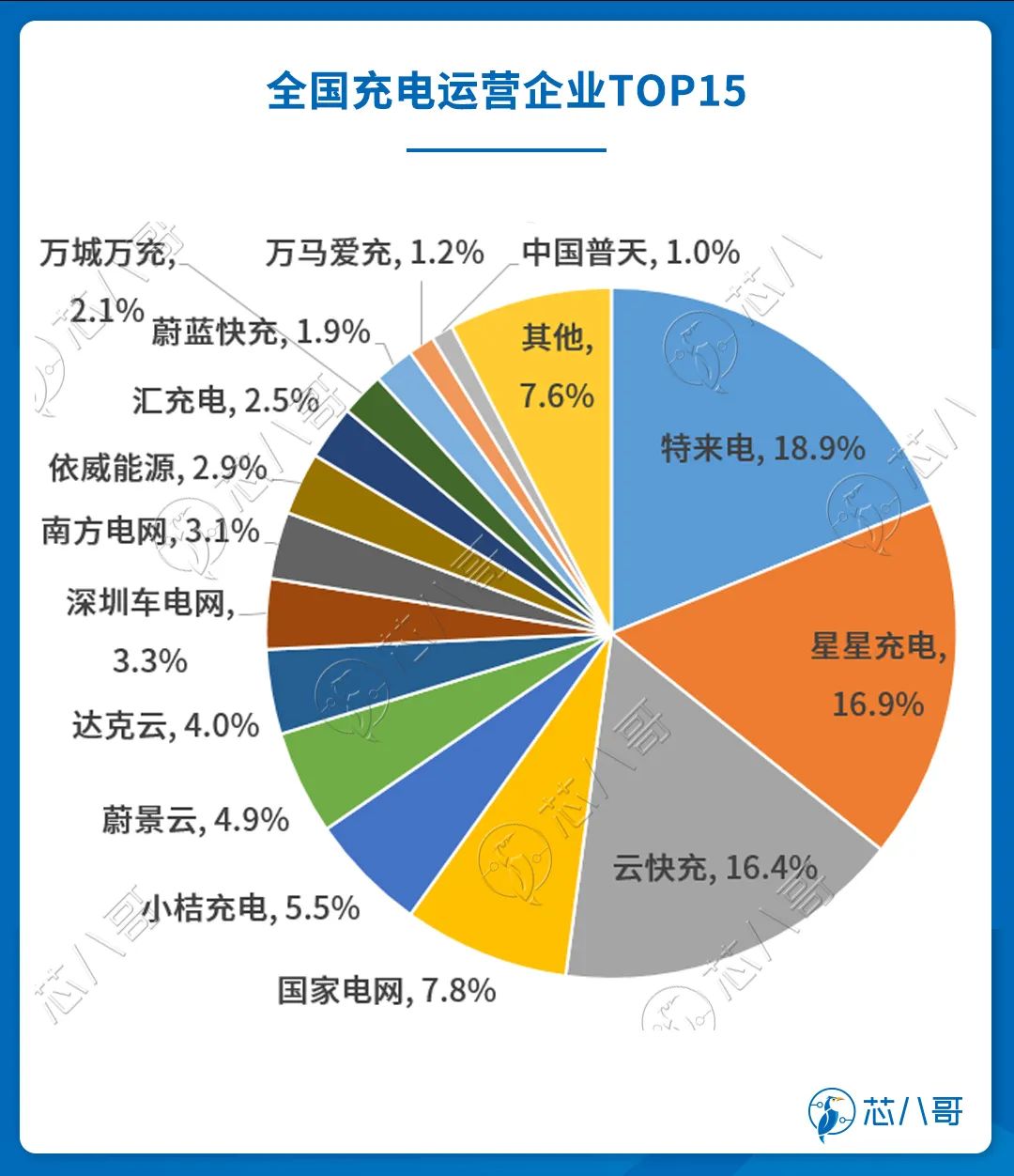

中国充电联盟数据显示,2023 年 10 月比 9 月公共充电桩增加 6.3 万台,10 月同比增长 50.3%。截至 2023 年 10 月,联盟内成员单位总计上报公共充电桩 252.5 万台,其中直流充电桩 109.0 万台、交流充电桩 143.5 万台。截至 2023 年 10 月,全国充电运营企业TOP15运营充电桩数量占总量的 92.4%,其余的运营商占总量的 7.6%。

数据来源:中国充电联盟,芯八哥整理

充电桩,国产芯片厂商应该关注的机会

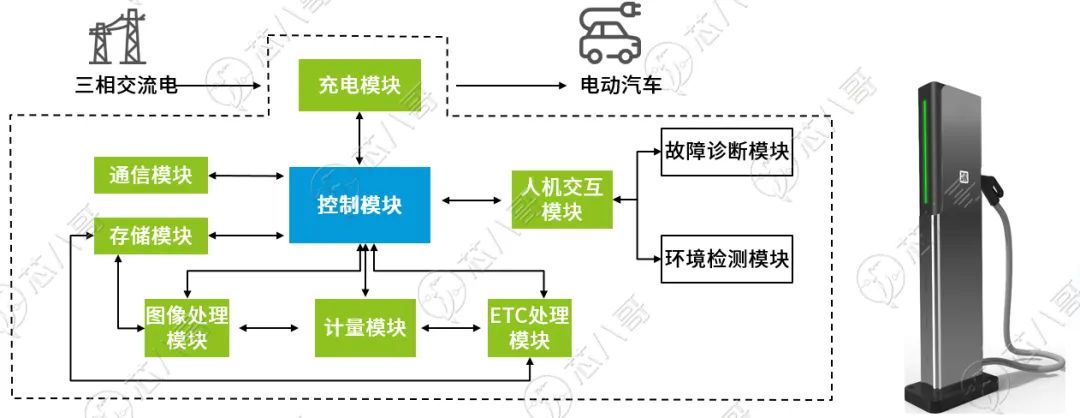

为了实现充电过程,充电桩在功能上就需要有“充电模块”提供直流电源;需要有“控制器”控制充电模块的“开机、关机、输出电压、输出电流”;需要有“触摸屏”作为人机界面下发指令,通过控制器将指令下发给充电模块。

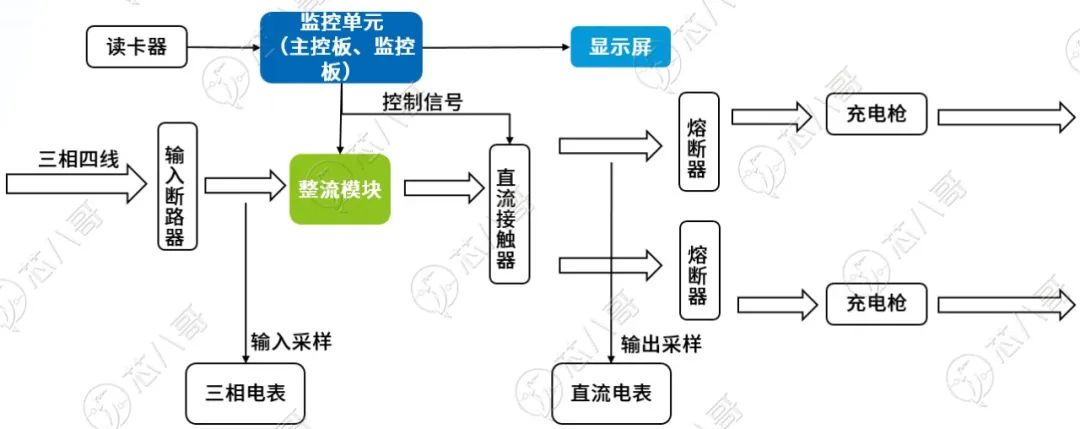

直流充电桩工作原理

数据来源:芯八哥整理

直流充电桩基本构成包括:功率单元、控制单元、计量单元、充电接口、供电接口及人机交互界面等。

直流充电桩主要模块

数据来源:芯八哥整理

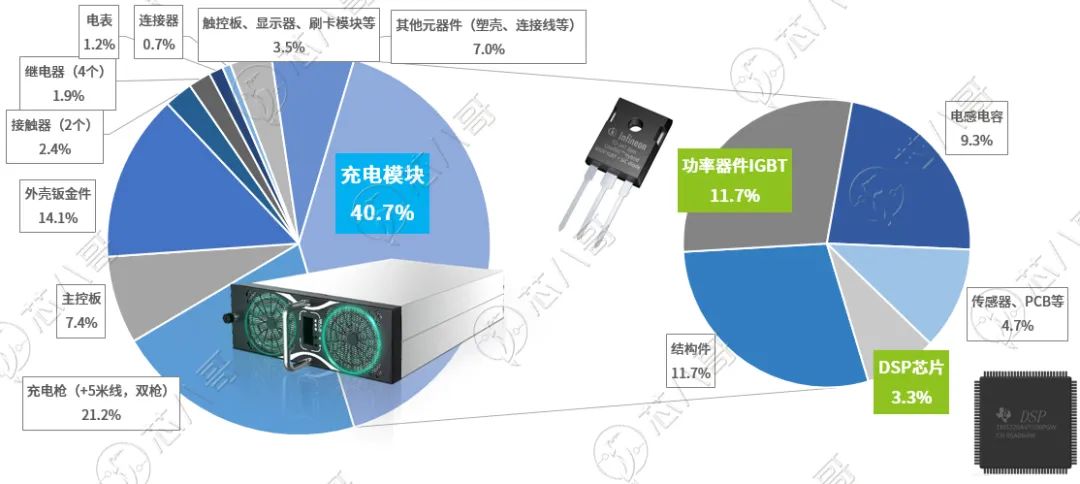

直流充电桩中,充电模块成本占比超过40%,而充电模块的主要成本构成来自功率器件(11.7%)、结构件(11.7%)、电容电感(9.3%)、DSP芯片(3.3%)、传感器和PCB等(4.7%)。

180kW(双枪)直流充电桩成本构成

数据来源:芯八哥整理

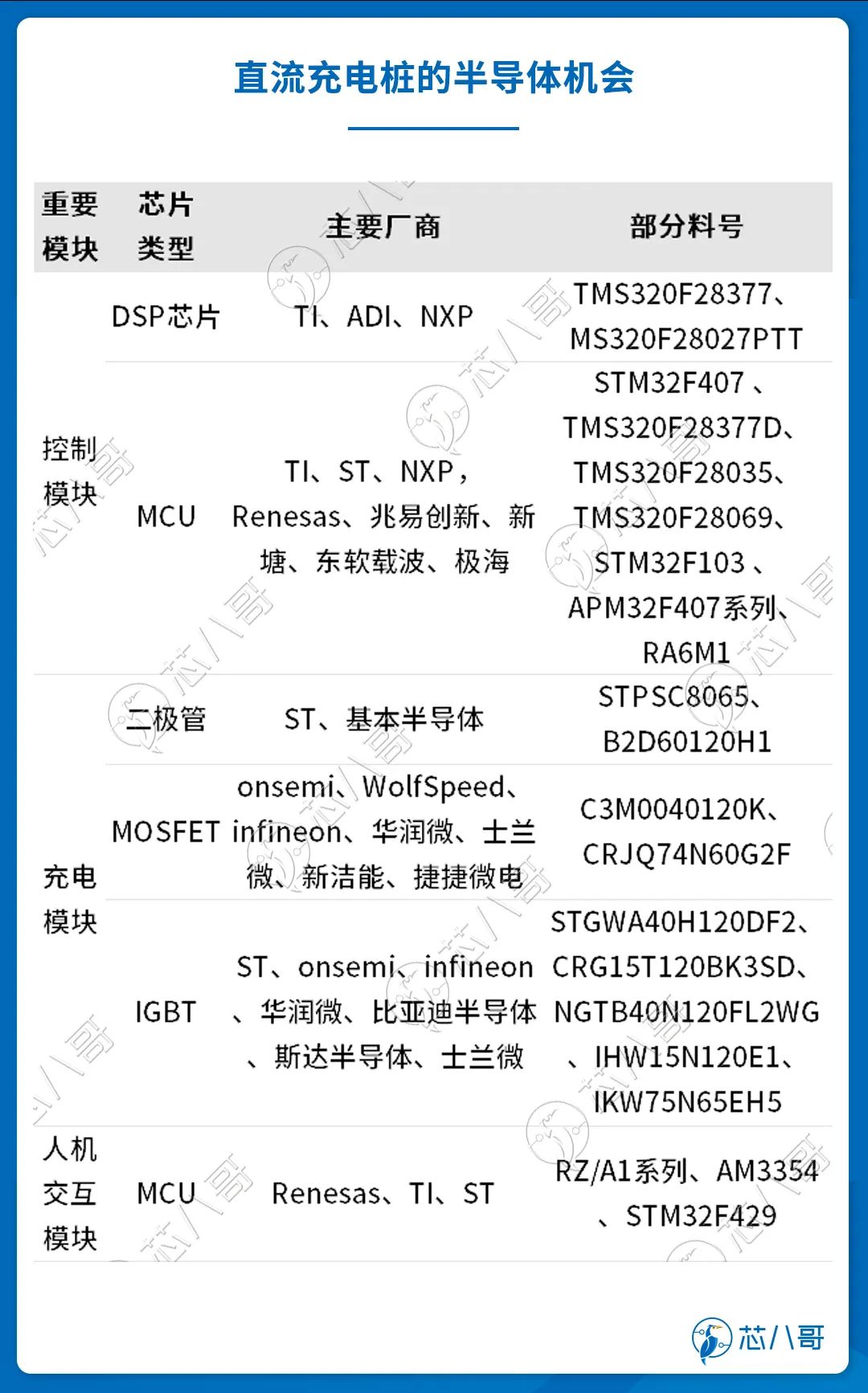

在直流充电桩各个模块中用到的主要芯片是DSP芯片、MCU和功率半导体,相应的厂商和料号蕴含着诸多机会。

数据来源:芯八哥整理

随着2019 年保时捷率先量产 800V平台电动车 Taycan,此后现代集团、奥迪、奔驰、通用、捷豹路虎、大众等车企,都纷纷选择了 800V 作为车辆的运行电压。国内自 2020 年起,吉利、江淮、北汽新能源、比亚迪、长城、广汽、小鹏、理想、岚图等一众国内主机厂也纷纷推出或计划推出 800V 平台,高压快充逐渐成为主机厂的主流选择。根据华为发布的《高压快充产业发展报告 2023-2025》预测,预计到 2026 年底,支持高压快充车型的市场保有量将达1300 万辆以上。

根据华为测算,要实现 5min 以内快充,充电桩功率须向 480kw 演进。为适应未来大功率高压快充发展趋势,主流车企及充电运营商已经开始布局大功率快充桩。大功率快充桩,是未来行业的重要发展方向之一,值得关注。

*原创声明:本文系芯八哥原创文章,如需转载请通过关注芯八哥公众号并在后台私信申请开通白名单。以上授权仅针对公众号,转载请保持内容的完整性,并注明来源出处,所有内容不得删减、修改,不得做商业用途,不允许网站及第三方平台直接二次转载,未取得授权等非法转载,芯八哥将保留追究法律责任的权力。更多深度半导体行业观察和报告,请关注芯八哥微信号:icmyna。